iDeCoのメリットとデメリットを簡単にチェック

僕は税理士ではないので、以下はあくまで参考まで。税理士法により質問回答はできません。

以下の記述に間違いがあれば、指摘してください!

iDeCo(個人型確定拠出年金)で節税できるのは広く知られていますが、ここで簡単に確認しておきましょう。

まず掛け金は月額で5,000から。

・個人事業主 最大68,000円

・会社員 最大23,000円

と、だいぶ差があります。自分の決めた投資信託などで運用していきますので、公的年金より高パフォーマンスが期待できます。emaxis slimのS&P500かオールカントリーで決まりです。

公的年金はなぜか、会社負担分の加入実績が年金定期便に記載されていなく、詐術的ですよね。

メリット

①掛け金は全額所得控除

②運用益は非課税

③受取時は退職所得なので、所得税より控除の面で有利

デメリット

①受取は原則60歳まで不可

②運用次第で損をすることがある

このデメリット②は無視して大丈夫です。S&P500は第二次大戦でもアメリカ同時テロでも、一時的に下げても結局伸び続けてきました。その事実だけ知っておけば、安心して運用できると思います。

iDeCoの受取には「20年ルール」がある

iDeCoの受取には「20年ルール」というのがあります。これは、前に他の退職金を受け取っていて退職所得控除を受けていた場合、iDeCo受取時の退職所得控除から減額されてしまう(20年以上前に受けた退職金なら減額無し)というものです。

例えば

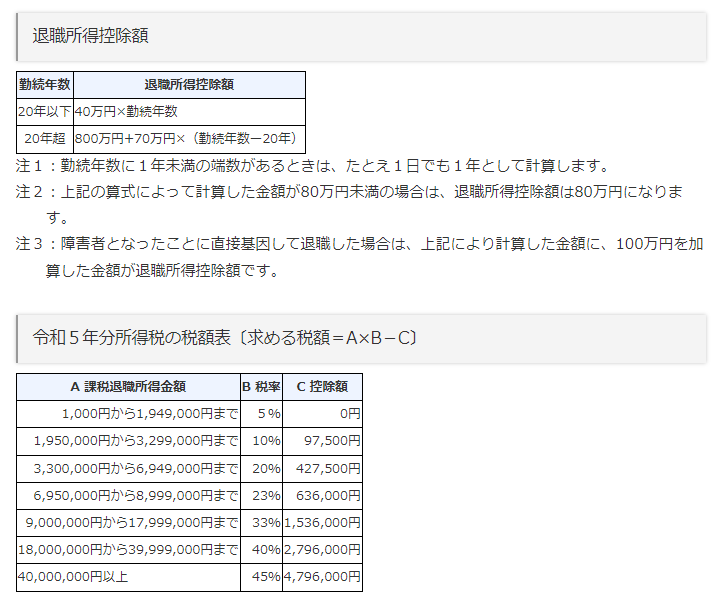

①会社から退職金を受けとり、10年勤続での退職所得控除(40万円×10年=400万円)を受けた

②その後、自営業でiDeCoに加入し、60歳で15年加入したiDeCoによる退職金を受けた

この場合、②では本来40万円×15年=600万円の退職所得控除を受けられるはずが、①の400万円分を減額され、結局②分の控除は600万円-400万円=200万円となってしまいます。

もしも、前の退職金を受けた後iDeCoに20年加入していた場合は、「20年ルール」が適用され、控除が減額されずに済みます。(40万円×20年=800万円)

iDeCoは64歳まで加入できます。20年までの年数が少し足りない場合は、月額を最低の5,000円に変更し、受け取りタイミングを先延ばししましょう。

受け取りは ①iDeCo ②小規模企業共済 の順で

前回のポストでも書きました「小規模企業共済」ですが、こちらとiDeCoはその受け取り順やタイミングで節税具合がだいぶ変わるので、「出口」までしっかり見据えて加入しましょう。

小規模企業共済の解約で受け取るのも退職所得の対象です。ただこちらはiDeCoと違い、企業の退職金同様「10年ルール」が適用されます。

税制改正により2026年1月1日以降に受け取る退職所得については、これまでの「5年ルール」が「10年ルール」に変更されます。

つまり、前回受け取った退職金から10年以上たっていたら「退職所得控除」を減額されずに済むというものです。

例えば、次のような受け取り方が最も節税効果が高くなります。

①自営業でiDeCoに加入し、60歳で20年加入したiDeCoによる退職金を受けた

②その10年後、30年加入した小規模企業共済による退職金を受けた

この場合、退職金控除は

①40万円×20年=800万円

②40万円×20年+70万円×10年=1,500万円

をそれぞれ受けることができます。

この受け取り順を逆にしていたら、退職所得控除額は合算され・・・

上記の②のみ、1,500万円

・・・800万円も控除額が減ってしまいます!

会社を法人にしている方は、法人の退職金も別に受けることで3回も「退職所得控除」を受けられます。この場合は、小規模企業共済と法人退職金のスパンをやはり10年あける必要があります。受取額が多い方を3回目にするのが有利です。(勤続年数または加入年数で控除額が決まるので)

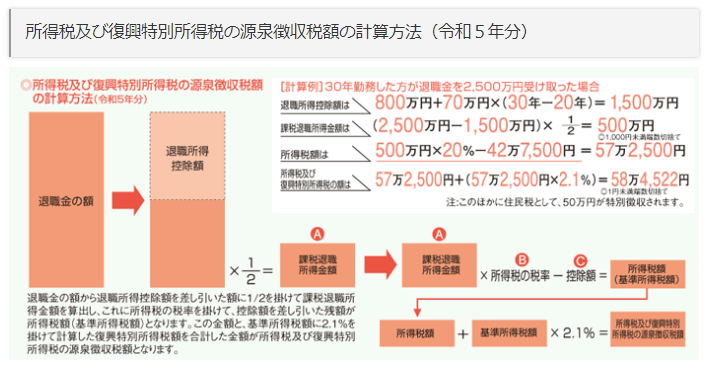

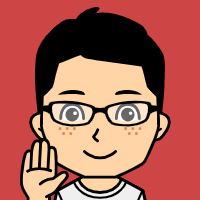

なお、退職所得は以下のように算出します。(税務署サイトより抜粋)他に住民税が10%かかります。

退職所得控除額を引いたあと、「÷2」にした額が課税退職所得金額になるのがポイントです。

所得税に比べて、かなり有利な税制ですよね。

退職所得額を超えてしまう分は「分割受取」にすることで、「公的年金等に係る雑所得」扱いにし税金を抑えることも可能です。

もちろん、税制は随時変わるものなので(退職金は財務省に狙われている気がするので)、日々のニュースは常にチェックを!